Services au citoyen

Taxes et évaluation

Taxes

C’est en partie grâce à la taxe foncière que la Ville est en mesure d’offrir à la population des services municipaux et des infrastructures de grande qualité.

Le compte de taxes municipales, envoyé par la poste au début de chaque année, est établi à partir des informations du rôle d’évaluation foncière et du règlement de taxation.

Les taxes municipales sont rattachées à l’immeuble et non au propriétaire.

Encore cette année, la préparation du budget a été un exercice difficile compte tenu de la situation économique actuelle. Les revenus et les dépenses ont été affectés significativement en raison de l’inflation en forte hausse et la perte de revenu de 500 000 $ lié à la péréquation. Le dépôt d’un nouveau rôle triennal d’évaluation avec des hausses importantes des valeurs et des variations différentes a également représenté un grand défi pour bâtir ce budget que nous sommes fiers de vous présenter.

L’année 2024 est la première année du rôle triennal d’évaluation. Les valeurs imposables pour l’année 2024 ont connu une hausse importante de 51.48 % par rapport à 2023. Ainsi, la richesse foncière imposable est passée de 403 902 900 $ en 2023 à 611 860 300 $ en 2024, une hausse de 207 957 400 $. La valeur moyenne d’une résidence unifamiliale à Val-des-Sources est maintenant de 199 318 $ en 2024, soit une hausse de 59.14 % par rapport à la valeur moyenne de 2023 qui était de 125 251 $.

Payer un compte de taxes

Un escompte de 2 % est applicable si les taxes sont payées en totalité à l’échéance du 1er versement.

En personne

Présentez-vous au Service de la trésorerie de l’hôtel de ville :

Lundi et mercredi

8 h 30 – 12 h;

13 h – 16 h 30.

Mardi et jeudi

8 h 30 – 12 h;

13 h – 17 h 45.

Vendredi

8 h 30 – 12 h.

Les paiements sont effectués de trois façons :

- argent comptant;

- chèque;

- paiement direct.

Les cartes de crédit ne sont pas acceptées.

Par la poste

Faites parvenir vos six (6) chèques libellés à l’ordre de la Ville de Val-des-Sources ainsi que les coupons détachables à l’adresse suivante :

Ville de Val-des-Sources

345, boulevard Saint-Luc

Val-des-Sources (Québec) J1T 2W4

La Ville doit recevoir votre paiement pour la date d’échéance. Prévoyez un délai postal d’au moins cinq (5) jours.

Par votre institution financière

Effectuez votre paiement par l’entremise de votre institution financière, soit au comptoir, au guichet ou par internet.

Institutions acceptées : Caisse populaire Desjardins, Banque Nationale, Banque de Montréal, Banque Royale et Banque Scotia.

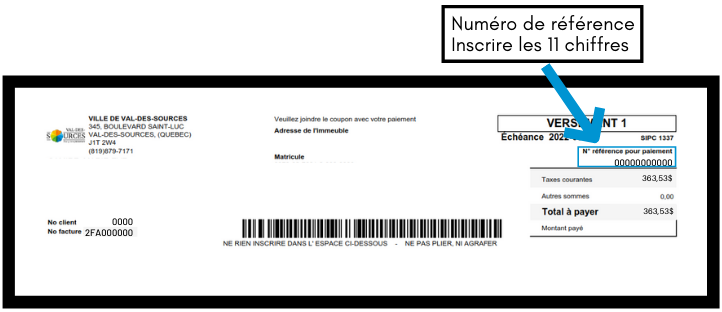

Le numéro de référence de onze (11) chiffres à utiliser pour vous inscrire au service électronique se trouve en haut de votre talon de remise détachable de versement. Réutilisez ce même numéro pour chacun de vos paiements tant et aussi longtemps que vous demeurez propriétaire de cet immeuble.

Chaque immeuble détient un numéro de référence sur le compte de taxes produit par la municipalité, donc si vous possédez plusieurs immeubles, vous utiliserez plusieurs numéros de référence.

Par paiements préautorisés

Un moyen simple et pratique de respecter les échéances et d’éviter des frais de retard consiste à adhérer au plan de paiements préautorisés directement retirés de votre compte bancaire aux dates d’échéances.

Vous devez vous inscrire en retournant le formulaire d’adhésion dûment rempli à perception@valdessources.ca. Joindre un spécimen de chèque avec la mention ANNULÉ et un des six coupons de versement.

L’adhésion aux paiements préautorisés n’a pas à être renouvelée tant et aussi longtemps que vous demeurez propriétaire ou qu’il n’y a pas de changement à votre compte bancaire. Vous devez informer la Ville advenant la vente de votre propriété.

Échéances

Le compte de taxes est payable en six (6) versements pour les montants de 300 $ et plus.

1er versement : 19 mars 2024

2e versement : 2 mai 2024

3e versement : 17 juin 2024

4e versement : 30 juillet 2024

5e versement : 13 septembre 2024

6e versement : 28 octobre 2024

Un escompte de 1 % est applicable si les taxes sont payées en totalité à l’échéance du 1er versement.

Intérêts

En temps normal

Des frais d’intérêts au taux de 12 % par année seront calculés sur les soldes non acquittés dans les délais prescrits.

Processus de recouvrement des taxes non payées

En cas de défaut de paiement de l’impôt foncier, la Loi sur les cités et villes accorde au conseil de la Ville le pouvoir d’ordonner au greffier de procéder à la démarche de la vente à l’enchère publique de tout immeuble sur lequel les taxes municipales imposées demeurent impayées.

Avant de débuter le processus juridique de la vente pour taxes, la Ville de Val-des-Sources entreprend différentes démarches auprès du propriétaire afin de percevoir les taxes foncières impayées. Entre autres, elle accepte à certaines conditions de conclure une entente de paiements, elle effectue des appels téléphoniques de relance de paiement et elle rencontre individuellement le propriétaire sur demande.

Ces démarches préalables visent non seulement à réduire le nombre de dossiers en souffrance, mais aussi à amener le propriétaire à conclure une entente de paiement réaliste et acceptable en fonction de sa capacité de payer et des taxes dues.

Compte de taxes en ligne

Inscription au compte de taxes en ligne

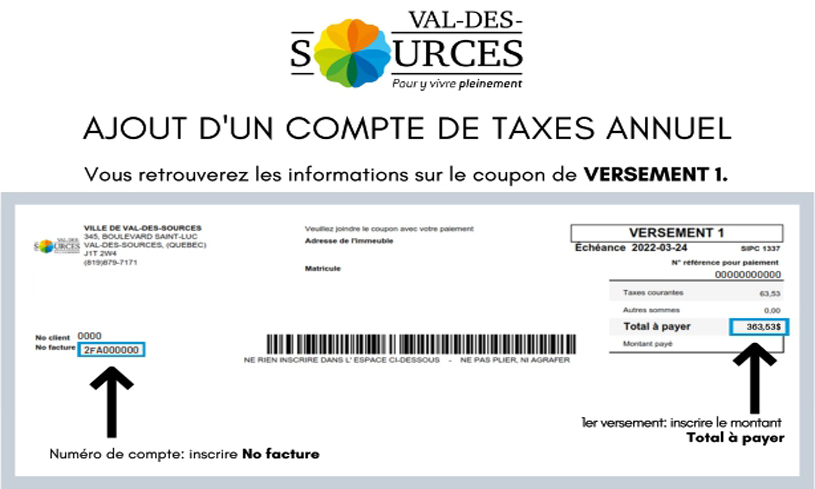

Vous pouvez maintenant consulter votre compte de taxes en ligne avec le portail citoyen Voilà! Val-des-Sources dans l’onglet Propriété. Afin d’ajouter votre compte de taxes à votre dossier citoyen, assurez-vous d’avoir en main votre plus récent relevé de taxes. Vous devrez inscrire votre numéro de compte qui correspond à votre numéro de facture ainsi que le montant de votre premier versement pour finaliser la procédure. Par la suite, vous pouvez vous abonner afin de recevoir votre prochain compte de taxes en ligne (aucune copie papier ne sera envoyée). Vous serez avisé lorsque votre document sera disponible. En tout temps, vous pouvez annuler votre inscription en ligne et recevoir à nouveau une copie papier.

Taux de taxes et tarifications

Taux de taxation par 100 $ d’évaluation pour l’année 2024

Immeubles résidentiels

| Taxe générale | 0.8194 |

| Taxe de secteur – service d’égout | – |

| Taxe spéciale – fonds d’infrastructures | 0,0364 |

| 0.8558 |

Logements multiples (6 logements et plus)

| Taxe générale | 0.9939 |

| Taxe de secteur – service d’égout | – |

| Taxe spéciale – fonds d’infrastructures | 0,0391 |

| 1,0330 |

Immeubles commerciaux

| Taxe générale | 1.8488 |

| Taxe de secteur – service d’égout | – |

| Taxe spéciale – fonds d’infrastructures | 0,0706 |

| 1.9194 |

Immeubles industriels

| Taxe générale | 1.8488 |

| Taxe de secteur – service d’égout | – |

| Taxe spéciale – fonds d’infrastructures | 0,0706 |

| 1.9194 |

Immeubles agricoles

| Taxe générale | 0.8194 |

| Taxe de secteur – service d’égout | – |

| Taxe spéciale – fonds d’infrastructures | 0,0364 |

| 0.8558 |

Terrains vagues desservis

| Taxe générale | 0.8194 |

| Taxe de secteur – service d’égout | – |

| Taxe spéciale – fonds d’infrastructures | 0,0064 |

| 0.8558 |

Terrains forestiers

| Taxe générale | 0.8194 |

| Taxe de secteur – service d’égout | – |

| Taxe spéciale – fonds d’infrastructures | 0,0364 |

| 0.8558 |

Tarifs

Tarifs de base

| CATÉGORIE | Taux |

| 1. Immeubles résidentiels | 52 $ |

| 2. Logements multiples (6 log. et plus) | 52 $ |

| 3. Immeubles commerciaux | 52 $ |

| 4. Immeubles industriels | 52 $ |

| 5. Immeubles agricoles | 52 $ |

| 6. Terrains vacants | 52 $ |

Tarification pour les services d’égout et d’aqueduc

Les tarifs pour les coûts des services d’aqueduc et égouts sont les suivants

Tarifs pour l’année 2024

| Catégories | Eau | Égouts |

| 1. Immeubles résidentiels | 182 $ | 130 $ |

| Résidence personnes âgées -par logement | 130 $ | 104 $ |

| Maison de retraite – par chambre | 88$ | 104 $ |

| 2. Logements multiples (4 log. et plus) | 180 $ | 128 $ |

| 3. Immeubles commerciaux | 208 $ | 208 $ |

| Bar et restaurant | 416 $ | 390 $ |

| 4. Immeubles industriels – LÉGER | 624 $ | 624 $ |

| Immeubles industriels – LOURD | 2 600 $ | 2 600 $ |

| 5. Immeubles agricoles | 182 $ | 130 $ |

| 6. Terrains vacants (moins de 2000$) | 0 $ | 0 $ |

| 6. Terrains vacants (2000$ et plus) | 182$ | 2224$ |

| 7. Piscine | 47 $ | – |

| 8. Terrains de camping | – | 26 $ |

Restauration du Lac Trois-Lacs

La tarification pour les immeubles du secteur Trois-Lacs sert à financer les travaux de la Régie intermunicipale des Trois-Lacs.

Tarifs pour l’année 2024

| Riverain Immeuble ayant un accès direct au lac | 150 $ |

| Secteur Immeuble, sans accès direct au lac, faisant partie de l’ancien territoire de la Municipalité de Trois-Lacs | 90 $ |

| Terrain vacant Terrain vacant bâtissable, faisant partie de l’ancien territoire de la Municipalité de Trois-Lacs | 35 $ |

| Emplacement de camping | 15 $ |

Services de la Sûreté du Québec

La tarification pour les immeubles sert à financer une partie du coût de la Sûreté du Québec.

Tarifs pour l’année 2024

| Immeubles résidentiels | 156 $ |

| Logements multiples (6 logements et plus) | 244$ |

| Usage mixte | 312$ |

| Immeubles commerciaux | 510 $ |

| Immeubles industriels | 510$ |

| Immeubles agricoles | 120 $ |

| Terrains vacants | 0 $ |

Matières résiduelles – Catégorie résidentielle

La tarification pour la catégorie résidentielle s’applique en fonction du nombre de logements.

Tarifs pour l’année 2024

| Catégories | Ordures, récupération et compostage | Ordures et récupération |

| 1 logement | 236 $ | 336 $ |

| 2 logements | 345 $ | 445 $ |

| 3 logements | 454 $ | 554 $ |

| 4 logements | 564 $ | 664 $ |

| 5 logements | 673 $ | 773 $ |

| 6 logements | 782 $ | 882 $ |

| 7 logements | 891 $ | 991 $ |

| 8 logements | 1 000 $ | 1 100 $ |

| 9 logements | 1 110 $ | 1 210 $ |

| 10 logements | 1 219$ | 1 319 $ |

| 11 logements | 1 328 $ | 1 428 $ |

| 12 logements | 1 437 $ | 1 537 $ |

| 13 logements | 1 546 $ | 1 646 $ |

| 14 logements | 1 656 $ | 1 765 $ |

| 15 logements | 1 765 $ | 1 865 $ |

| 16 logements | 1 874 $ | 1 974 $ |

| 17 logements | 1 983 $ | 2 083 $ |

| 18 logements | 2 051 $ | 2 151 $ |

| 19 logements | 2 202 $ | 2 302 $ |

| 20 logements | 2 311 $ | 2 411 $ |

| Chalets | 130 $ | 230 $ |

Matières résiduelles – Catégorie institutions, commerces et industries

La tarification pour la catégorie institutions, commerces et industries s’applique en fonction du nombre de m3 de matières résiduelles.

Tarifs pour l’année 2024

| Niveau 1 | Moins de 50 m3 | 150 $ |

| Niveau 2 | 50 m3 à 99 m3 | 250 $ |

| Niveau 3 | 100 m3 à 149 m3 | 550 $ |

| Niveau 4 | 150 m3 à 349 m3 | 1 000 $ |

| Niveau 5 | 350 m3 à 549 m3 | 1 500 $ |

| Niveau 6 | 550 m3 à 850 m3 | 3 500 $ |

| Niveau 7 | Plus de 850 m3 | 5 000 $ |

Autres taxations

Droit de mutation immobilière

Au Québec, toutes les municipalités sont tenues de percevoir des droits sur les mutations immobilières, c’est-à-dire sur les transferts de propriété, communément appelée taxe de bienvenue.

La perception du droit de mutation immobilière découle de la Loi concernant les droits sur les mutations immobilières.

Ce droit doit être payé à la Ville par tout nouvel acquéreur d’un immeuble situé sur son territoire, sauf dans les cas prévus à la loi où une exonération s’applique.

Calcul du montant du droit de mutation immobilière

Le calcul du montant du droit de mutation immobilière se base sur le plus élevé des montants suivants :

- le prix d’achat de l’immeuble;

- le montant de la contrepartie inscrite à l’acte de transfert;

- la valeur inscrite au rôle d’évaluation municipale, multipliée par le facteur comparatif de l’année concernée (évaluation municipale uniformisée) :

- 2020 : 1,05

- 2021 : 1,00

- 2022 : 1,06

- 2023 : 1,30

- 2024 : 1,00

C’est à partir de ce montant qu’est calculé le montant du droit de mutation immobilière et selon le barème suivant :

2023

- 0,5 % 55 200$ et moins;

- 1,0 % Excédant 55 200$ sans excéder 276 200$;

- 1,5 % Excédant 276 200$.

2024

- 0,5 % 58 900$ et moins;

- 1,0 % Excédant 58 900$ sans excéder 294 600$;

- 1,5 % Excédant 294 600$.

Exonération du droit de mutation immobilière

La Loi prévoit une exonération du paiement du droit de mutation pour certaines situations. Notez que pour bénéficier de l’exonération, votre notaire doit inscrire une mention dans l’acte de vente ou l’acte de transfert.

Principales situations justifiant une exonération :

- Le montant de la base d’imposition est inférieur à 5 000 $;

- Transfert d’immeuble entre conjoints ou entre parents et enfants (en ligne directe, ascendante ou descendante);

- Transfert d’immeuble suite au décès d’une personne directement liée au nouvel acquéreur;

- Transfert d’immeuble entre ex-conjoints de fait;

- Transfert d’immeuble entre deux personnes morales étroitement liées;

- Transfert d’immeuble entre une personne physique et une personne morale étroitement liées.